- I gamle dage var der forskel på sparekasser og banker, det er der ikke mere

- Der findes ca. 150 selvstændige banker og sparekasser inkl. filialer som udenlandske banker har oprettet i Danmark. Disse har omkring 1700 filialer(afdelinger) ud over hele landet. Og beskæftiger knap 50.000.

- Den danske banksektor er kendetegnet ved at der er nogle få store, samt mange små og mellemstore banker.

- Banker blev startet af private investorer, ofte som aktieselskab, og havde kun til formål at tjene penge

- Sparekasser havde oprindeligt ikke som formål at tjene mange penge, men var derimod en slags socialforvaltning

Pengeinstitutter udøver i dag tre væsentlige funktioner

- Kreditformidling – udlån

- Betalingsformidling – ting såsom Dankort, kontooverførsler, handel med værdipapirer og Nets

- Risikoformidling – man påtager sig mod betaling bestemte risici, fx kurssikring i forbindelse med køb og salg af valuta

Eksempel på risikoformidling:

Man køber d. 18/8 2014, 8 tons bananer til 1000$ pr. ton, dvs. 8000$ i alt, kursen er 5,5 men det skal først betales den 1/12 2014, og for at sikre sig mod at, kursen skulle stige til fx 7,5, tilbyder banken, at de den 1/12 kan få dem til 5,75. I mellemtiden har banken så købt de 8000$ som de har sat ind på deres dollarkonto, og det er de renter de får der, de tjener penge på. Banken påtager sig en risiko.

Er kursen så steget når virksomheden skal bruge pengene, har virksomheden jo tjent på det, mens banken har tabt. Er kursen derimod faldet, har banken tjent på det, da de har solgt dem til 5,75 og virksomheden har dermed tabt

- Jo længere ens penge bindes på en konto, jo højere rente kan man som regel opnå. Dvs. der som regel er højest rente på ting som børneopsparing, boligopsparing, pensionsopsparing osv.

- Opsigelseskonto – hvis man har en større sum penge man ikke lige står og skal bruge(en opsparing), disse penge forpligter man sig så til at lade stå i en bestemt periode, og kan typisk kun hæve dem med 3,6 eller 12 måneders varsel, skal man hæve dem inden, kræver dette et gebyr

- Lønkonto – her er næsten eller helt lig nul

Rentemarginal: Det bankerne lever af er jo så, at deres udlånsrenter er højere end deres indlånsrenter, forskellen mellem indlånsrente og udlånsrente kaldes så for rentemarginal. Dvs. hæves indlånsrenten fx, stiger udlånsrenten jo tilsvarende.

Rentemarginal = forskellen mellem indlånsrente og udlånsrente

- I Danmark har vi de seneste år haft et lavt renteniveau. Dette gør så at bankerne hæver gebyrerne for at tjene penge.

Anfordringskonto: en bankkonto hvor indestående kan hæves uden varsel, private bruger dette til fx lønkontoer, mens virksomheder bruger det til dagligdagstransaktioner, renten er ved denne kontoform lav

Aftaleindlån: her kan indestående ikke hæves uden varsel, da de er bundet i en bestemt periode, fx 1 måned eller 12 måneder, jo længere indlånsperiode, og jo større beløb, jo højere rente

Boliglån, billån, forbrugslån: her varierer rente en hel del, afhængig af hvem der optager lånet. Jo højere risiko banken skal løbe, jo højere rente skal man betale. Dvs. banken ser på formålet med lånet, kundens økonomiske forhold samt muligheden for at opnå en anden form for sikkerhed, når den skal fastætte renten.

At yde lån i fx ejendom er ofte forbundet med en lille risiko, da banken har gode muligheder for at opnå sikkerhed i den pågældende ejendom, da banken i yderste konsekvens jo kan sætte boligen på tvangsauktion. Banken kan også opnå sikkerhed i bil, båd, en maskine eller noget inventar, dog er der ved disse ting ofte mindre sikkerhed for banken.

Rentebånd: da der er stor forskel på hvor “sikre” kunderne er, operer bankerne ofte med et rentebånd mellem fx 8% p.a. og 11% p.a. Banken foretager så en såkaldt debitorvurdering af kunden.

Kassekredit: benyttes især af virksomheder, her lånes der ikke til et bestemt formål, og låntager kan benytte lånet efter eget valg. Der aftales hvor meget der maksimalt må lånes. Det beløb der endnu ikke er hævet, i forhold til maksimumbeløbet, kaldes for kassekredittens disponible beholdning.

Byggelån: skal finansiere en bygherres anlægskapitalbehov fra det tidspunkt et byggeri igangsættes, til det tidspunkt der kan optages et realkreditlån.

ÅOP = renten på årsbasis + alle de udgifter der er forbundet med lånet

Lånetyper

- Annuitetslån

- Fast ydelse

- Forkortelse: ANN

- Næsten alle lån i banker osv. er annuitetslån, og står der ikke noget, kan du godt regne med, at det er et annuitetslån

- Serielån

- Fast afdrag, dvs. hver gang man betaler en ydelse, bliver den næste ydelse mindre

- Sammenligner man serielån og annuitetslån(hvor man i begge tilfælde låner det samme beløb, fx 100.000), vil serielån altid være det billigste(dog vil forskellen ikke være ret stor), grunden til dette er, at der i starten af et serielån bliver afdraget mere, end der gør ved et annuitetslån

- Forkortelse: SE

- Stående lån

- Renter betales løbende, dvs. renten er den samme

- Denne lånetype er klart den dyreste, da man kommer til at betale meget mere i renter

- Forkortelse: ST(nogle gange INK)

Eksempel på serielån

Vi låner 100.000 i 5 år, med 10% i rente

| Restgæld | Afdrag | Renten | Ydelsen |

| 100.000 | 20.000 | 10.000 | 30.000 |

| 80.000 | 20.000 | 8.000 | 28.000 |

| 60.000 | 20.000 | 6.000 | 26.000 |

| 40.000 | 20.000 | 4.000 | 24.000 |

| 20.000 | 20.000 | 2.000 | 22.000 |

| 0 |

Debitorvurdering og sikkerhed

- Vurdering af virksomheder, banken vurderer virksomheders økonomiske formåen på baggrund af bl.a. følgende nøgletal. Nøgletal siger noget om 1 år, bankerne har så behov for nøgletal for en årrække, så udviklingen fremgår, da det er denne der er interessant.

- Solidaritet

- Gældsandel

- Afkastningsgrad

- Overskudgrad

- Dækningsgrad

- Egenkapitalens forrentning

- Likviditetsgrad

- Nøgletal kaldes også økonomiske nøgletal. Den store begrænsning ved nøgletal er, at det er tidmæssigt bagudrettet information, mens det måske var mere interessant med fremadrettet information.

- Banken kigger i høj grad på nøgletal(bagudrettet information), dette er blevet kritiseret af virksomheder, da de selvfølgelig selv tænker mere på hvad der skal ske fremadrettet.

En vigtig ting er også troværdighed. En virksomhed som NOVO har fx stor troværdighed, mens nystartede virksomheder ikke har så stor troværdighed.

Fastsættelse af lånerenten for en virksomhed, er langt mere individuel, end det er tilfældet ved privatkunder

- Kreditratings

- Store selskaber vil ofte få deres kreditværdighed vurderet af kreditratingsbureauer, såsom Standard & Poors, Moodys & Fitch osv.

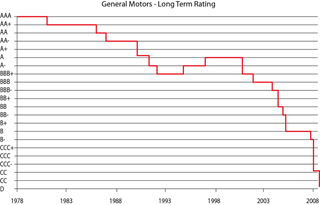

- Herunder ses et eksempel på kreditrating for General Motors

- Sikkerhedsstillelse

- Banken vil ofte kræve en form for sikkerhed for et lån, såfremt kunden ikke overholder lånet. Den sikkerhed kunne være et aktiv som fx en ejendom.

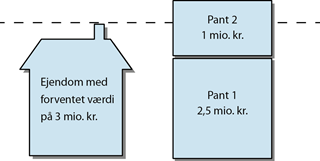

Man kan have flere forskellige lån i et hus, som det ses herunder. Skal huset så sælges på tvangsauktion, får pant 1(førsteprioritetspant) sine penge før pant 2(dette skyldes at pant 1/lån 1 er blevet tinglyst først). Dvs. pant 2 har størst risiko for at tabe sine penge.

Var der ikke noget der hed pant 2 i dette hus, ville dette være husets friværdi. Med andre ord, det der er plads til, ovenover der er, er husets friværdi. Så har du et hus til 3 millioner, og har 2 millioners pant i huset, så har du 1 million i friværdi.

Tinglysningssystemet er en offentlig instans, der på hver ejendom registrerer hvem, der ejer aktivet, om der er særlige rettigheder i forbindelse med aktivet og hvem, der har pant i aktivet.

- Der findes også et tinglysningssystem for biler, så man kan altså tage pant i en bil. Denne pant følger så med bilen ved salg, og du kan i praksis købe en belånt bil uden at vide det, og såfremt den tidligere ejer ikke betaler lånet, som bilen er stillet som sikkerhed for, kan bilen faktisk blive hentet.

Der kan også tages sikkerhed i en dyr båd, i inventar. Men da disse ting de hverken har nummerplade eller stelnummer, er pantet ikke meget værd, hvis de skulle blive stjålet.

Løsøre = inventar, dette kan der i nogle tilfælde også tages pant i. Fx maskiner osv. Dette kræver dog at maskinen har et stelnummer(det skal være identificerbart), så man kan finde det igen. Ved løsøre pant i en ko, skal den fx være øremærket.

- Kaution

- Er når en anden person garanterer for et lån.

Betalingsformidling

- En af bankens hovedopgaver er betalingsformidling, dvs. at medvirke til at overføre penge mellem to parter, uden at der skal overdrages kontanter.

Risikoformidling

Handler om at en kunde ønsker at slippe for en eller anden risiko.

- Garantistillelse

- Betalingsgaranti

- Banken garanterer at en kunde betaler for de varer der er leveret på kredit

- Betalingsgaranti

- Tilbudsgaranti

- Banken garanterer at tilbudsgiver opfylder sine forpligtelser i henhold til det afgivne tilbud

- Arbejdsgaranti

- Banken garanterer at fx en bygherre opfylder sin arbejdsforpligtelse

- Kurssikring

- Man sikrer en kunde en fast kurs. Her afstår man så både fra risikoen ved kurstab, samt gevinsten ved en mulig kursgevinst.

Eksempel

Man køber d. 18/8 2014, 8 tons bananer til 1000$ pr. ton, dvs. 8000$ i alt, kursen er 5,5 men det skal først betales den 1/12 2014, og for at sikre sig mod at, kursen skulle stige til fx 7,5, tilbyder banken, at de den 1/12 kan få dem til 5,75. I mellemtiden har banken så købt de 8000$ som de har sat ind på deres dollarkonto, og det er de renter de får der, de tjener penge på. Banken påtager sig en risiko.

Er kursen så steget når virksomheden skal bruge pengene, har virksomheden jo tjent på det, mens banken har tabt. Er kursen derimod faldet, har banken tjent på det, da de har solgt dem til 5,75 og virksomheden har dermed tabt

Homebanking

- Netbanksløsninger. De fleste banker har deres egen.

Priser for de forskellige bankprodukter

- Banker skal oplyse deres rentesatser for både indlån og udlån, de skal hænge i et prisblad i banklokalet. Gebyrer fremgår dog ikke af bladet, og en reel sammenligning af de betingelser de forskellige pengeinstitutter tilbyder er derfor svær.

Solvensprocent

Krav om at banker skal have værdier for mindst 10% af deres udlånsmasse.

Når man er solvens betyder det, at man er i stand til at betale sin gæld.

At en bank har en solvensprocent på 10% betyder så at de har en egenkapital på 10% af sine udlån.